Revista Management Herald

E1 estudio está enfocado en los modelos de atención al cliente que implementan las grandes empresas de la industria financiera y de la salud. El total de compañías que fueron encuestadas, en su conjunto, representan 70% del mercado de la industria financiera y 80% de las principales prestadoras de medicina prepaga. Brinda datos estadísticos y abarca tendencias de relacionamiento con los clientes, de retención y fidelización; tendencias en el uso de redes sociales, de tecnologías mobiles, el uso de canales y la eficacia operacional; cómo equilibran las empresas el costo y la calidad de la operación.

Relacionamiento

Los modelos de relacionamiento actuales

• En la mayoría de las empresas encuestadas (financieras y de salud), el 44% de los modelos de atención tiene una antigüedad mayor a 4 años.

• En las empresas de salud, el retraso es más notorio: el porcentaje de modelos de atención mayores a 4 años aumenta a 75%, y solo el 14% de las empresas actualizó el modelo en los últimos 12 meses.

• En empresas de la industria financiera, la distribución es más pareja; sin embargo, siguen siendo mayoría las que no han actualizado los modelos de atención en los últimos 4 años.

• Pese a ello, la mayoría de las empresas que sí actualizaron sus modelos lo hizo en los últimos 24 meses.

La diferenciación por segmentos

• Para las entidades financieras, existe una clara tendencia que nos muestra que el segmento de rentas masivas es el que demanda el mayor nivel promedio de esfuerzo en la atención de los clientes, especialmente motivado por el aumento de la población bancarizada, en la combinación de «planes sueldo» con «acciones masivas de venta de tarjetas de crédito para los no bancarizados». Muchos de los clientes suelen ir personalmente a las sucursales y requerir contacto con un oficial, generando indefectiblemente un aumento en los costos de atención.

• Los clientes de alto valor implican un esfuerzo menor que los clientes de rentas masivas, pero no dejan de representar un gran desafío para la empresa en términos de esfuerzo, ya que estos clientes exigen una diferenciación en la atención.

• El segmento Pyme es aquel que requiere menor esfuerzo en su atención. Sin embargo, por ser un segmento de creciente atracción y rentabilidad, muchas empresas buscan movilizar hacia él sus esfuerzos de atención personalizada.

• Para las empresas de salud, en la mayoría de los casos, la diferenciación de los segmentos está dada por la edad del asociado. En estas compañías, observamos que los que mayor esfuerzo demandan son los afiliados de tercera edad.

La utilización de los canales

• Para las entidades financieras, los canales más utilizados son los cajeros automáticos, la homebanking y las sucursales, en tanto que, para las empresas de salud, se destacan las oficinas comerciales y el call center.

• En el caso de salud, los canales con mayor nivel de tendencia creciente son Internet como complemento del call center. Las sucursales se destinarán, principalmente, a la atención de casos complejos y de alta sensibilidad, y seguirán siendo un canal preferido por las personas mayores de 50 años, acentuándose esta preferencia en las entidades que no son intermediarias en la salud sino que asumen el rol de prestadores finales.

• Los canales de mobile y redes sociales tienen un nivel de utilización muy bajo en todas las industrias analizadas. No obstante, en la industria de salud, las redes sociales permiten desarrollar un fuerte estímulo a la creación de comunidades de valor, y, sobre todo, impulsar la gestión preventiva de la salud.

Prácticas de autogestión por segmento

• Para las empresas de servicios financieros, el ATM es hoy un canal maduro utilizado altamente por las rentas bajas.

• ATM es un canal efectivo para todos los segmentos de individuos, pero también comienzan a tomar más preponderancia para las rentas altas los canales autogestivos que no exigen presencia en las sucursales tales como homebanking y mobile, tanto en Argentina como en Uruguay.

• Como contraparte, se observa que mobile se percibe como un canal con una penetración muy baja. Pero es un canal de muy alto potencial, dado el grado de crecimiento de esta tecnología en el mercado, a partir del desarrollo de los smartphones.

• Las terminales de autoservicio (con características similares a los ATM), están perdiendo posicionamiento a favor de los canales 110 presenciales para la provisión de información. A pesar de ello, se cree que mantendrán fuertemente su preferencia para las transacciones de depósitos. Un fuerte acelerador en este proceso es la implementación masiva de equipos de lectura inteligentes de billetes y escaneo de valores.

• Si bien en la industria de salud no hay una diferenciación tan clara por segmento (sino más bien por edad del asociado), se realizó el análisis de penetración de uso de canales en forma genérica y se observó una muy alta preferencia de los asociados al uso de los canales presenciales y telefónicos.

Acciones de derivación

• En Argentina, la mayor parte de las empresas coincide en que la derivación a canales alternativos está entre 0 y 50%. Solo el 6% de los encuesta-dos asegura que el nivel de derivación ronda entre 76 y 100%.

• La derivación a canales alternativos es significativamente mayor en la industria financiera. Entre las empresas de servicios financieros, el 47% coincide en que la derivación actual es superior a 50%, en tanto que en la industria de salud, solo el 17% afirma que el porcentaje de derivación es superior a 50%.

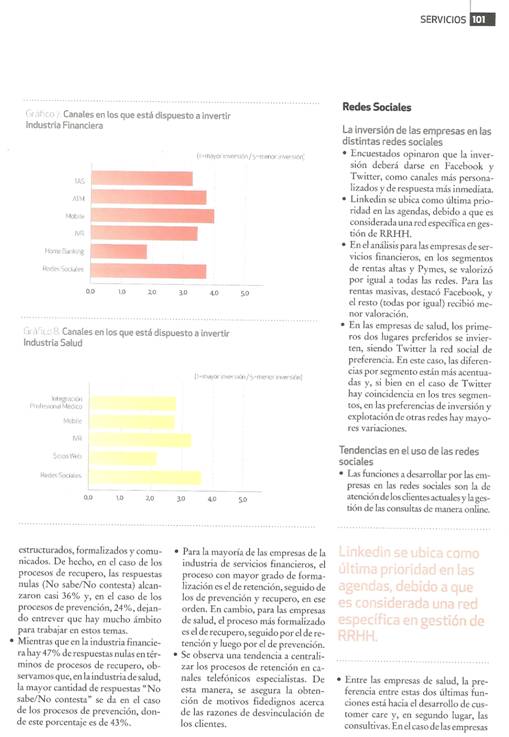

Inversiones en tecnología aplicada a canales

• Con respecto a las empresas de servicios financieros, se espera, para los años futuros, que las inversiones consideren fuertemente al canal homebanking para ampliar la oferta efe servicios disponibles y reforzar los canales no presenciales. La percepción de valor de los clientes coincide con estas definiciones de las empresas, ya que la valoración del canal home-banking es muy satisfactoria.

• En el caso particular de las empresas de salud, se espera una mayor inversión en el sitio web de las empresas. Las compañías coinciden en que se debe invertir fuertemente en el canal mobile.

• Aparece el concepto de integración del profesional médico como tecnología a aplicar, y la mitad de las empresas considera que hará inversiones en este campo en los próximos 2 años.

• La inversión principal se hará en el sitio web. Asimismo, en ambas regiones, se coincide en que las redes sociales son el canal que recibirá menores inversiones en los próximos años.

Retención

Tendencias

procesos estructurados

• En muchas empresas, se habla de los conceptos de fidelización, retención y recupero pero, difícilmente, estos tres procesos se encuentran debidamente estructurados, formalizados y comunicados. De hecho, en el caso de los procesos de recupero, las respuestas nulas (No sabe/No contesta) alcanzaron casi 36% y, en el caso de los procesos de prevención, 24%, dejando entrever que hay mucho ámbito para trabajar en estos temas.

• Mientras que en la industria financiera hay 47% de respuestas nulas en términos de procesos de recupero, observamos que, en la industria de salud, la mayor cantidad de respuestas «No sabe/No contesta» se da en el caso de los procesos de prevención, donde este porcentaje es de 43%.

Para la mayoría de las empresas de la industria de servicios financieros, el proceso con mayor grado de forma-lización es el de retención, seguido de los de prevención y recupero, en ese orden. En cambio, para las empresas de salud, el proceso más formalizado es el de recupero, seguido por el de retención y luego por el de prevención.

• Se observa una tendencia a centralizar los procesos de retención en canales telefónicos especialistas. De esta manera, se asegura la obtención de motivos fidedignos acerca de las razones de desvinculación de los clientes.

Redes Sociales

La inversión de las empresas en las distintas redes sociales

• Encuestados opinaron que la inversión deberá darse en Facebook y Twitter, como canales más personalizados y de respuesta más inmediata.

• Linkedin se ubica como última prioridad en las agendas, debido a que es considerada una red específica en gestión de RRHH.

• En el análisis para las empresas de servicios financieros, en los segmentos de rentas altas y Pymcs, se valorizó por igual a todas las redes. Para las rentas masivas, destacó Facebook, y el resto (todas por igual) recibió menor valoración.

• En las empresas de salud, los primeros dos lugares preferidos se invierten, siendo Twitter la red social de preferencia. En este caso, las diferencias por segmento están más acentuadas y, si bien en el caso de Twitter hay coincidencia en los tres segmentos, en las preferencias de inversión y explotación de otras redes hay mayores variaciones.

Tendencias en el uso de las redes sociales

• Las funciones a desarrollar por las empresas en las redes sociales son la de atención de los clientes actuales y la gestión de las consultas de manera online.

• Entre las empresas de salud, la preferencia entre estas dos últimas funciones está hacia el desarrollo de customer carc y, en segundo lugar, las consultivas. En el caso de las empresas de servicios financieros, se da de forma inversa, y además se incorpora el proceso de funciones transaccionales, que, en el caso de las empresas de salud, no se está desarrollando.

Beneficios de las redes sociales

• Al referirse al beneficio esperado de estas redes, las empresas resaltan la imagen corporativa: el refuerzo de marca. Luego, se observan las expectativas de las empresas con respecto al logro de los objetivos de fidclización y cross-selling.

9 En las empresas de servicios financieros se mantiene la tendencia del refuerzo de marca y, luego, el logro de los objetivos de fi-delización y cross-selling.

• En las empresas de servicios financieros, un punto altamente relevante pero que, sin embargo, en todos los casos se posicionó en los últimos lugares, es la posibilidad de acceso a información de inteligencia comercial. El volumen y el flujo de información que existe en las redes sociales actualmente, representa un nicho importante desde donde conocer preferencias y opiniones de nuestros clientes, y puede ser mucho más eficiente su aprovechamiento si se utilizan herramientas informáticas para su integración con los sistemas de CRM.

Mobile

Funciones a desarrollar para los dispositivos móviles

• Todas las empresas entrevistadas han considerado incorporar funcionalidades al servicio de los clientes en los próximos 2 años, destacando, en primer lugar, las funciones netamente consultivas.

• La mayoría de las empresas de servicios financieros asegura que incorporará mobile como canal consultivo y transaccional (más de 26% promedio entre los 3 segmentos). Luego, se explotará la función de promoción y venta con 19% de participación para renta masiva, 16% para renta alta y 14% para Pymes, seguido de acciones de fidelización.

• Las empresas concentradas en el desarrollo del negocio Pyme debieran mirar con mayor intensidad este canal, pues el empresario Pyme está frecuentemente fuera de su oficina, razón por la cual mobile es la mejor opción para interacciones simples y alertas valiosas.

• En las empresas de salud, la mayoría de las funcionalidades que se desarrollarán están pensadas para el segmento de adolescentes y jóvenes adultos. En cuanto a las funcionalidades, destacan también las consultivas y transaccionales. Luego, las funciones de fidelización, venta y customer care.

Mobile como herramienta de fidelización

• En cuanto a los beneficios que se esperan obtener a partir de la incorporación del canal mobile dentro de la empresa, predomina la fidelización de clientes y branding, con 19% de participación. Sin lugar a dudas, esto está alineado con laidea de que el costo de adquisición de un nuevo cliente es superior al de fidelización/retención de los clientes que se consideran rentables.

• Se puede observar que existen altas expectativas respecto del impacto que generará este canal, que se ven reflejadas en la amplitud de beneficios que se esperan lograr a partir de la introducción de esta nueva tecnología (productividad en post venta, calidad de servicio, cross-selling, nuevos clientes, etcétera).

Eficacia operacional

¿Cómo equilibrar costo y calidad de la operación?

• Lo más llamativo de los resultados es que, más allá del grado con el que se calificaron cada una de las prácticas de gestión de la eficiencia, la mayoría de las empresas posee una «cultura» orientada a la eficiencia. Sin embargo, en 12% de los casos, los referentes respondieron en forma negativa respecto del modelo de gestión de la eficiencia operativa, y otro 16% lo hizo en relación con el adecuado conocimiento de los costos asociados a sus procesos clave en sucursales.

• En muchos de los casos, no existen buenos mecanismos de gestión de la eficiencia. Esto implica que cuentan con indicadores de gestión precarios o confusos, dinámicas no definidas de seguimiento de objetivos y dueños no establecidos de los procesos operativos que rigen en la red de sucursales.

Herramientas del modelo de gestión para la eficiencia y la calidad en sucursales

• En cuanto a la efectividad que se observa en las diferentes herramientas del modelo de gestión para la eficiencia y la calidad, destacaron, según la encuesta, la definición de roles y responsabilidades, el alineamiento del sistema de incentivos y la definición de tableros y reportes.